1. Czym jest KSeF? (15)

KSeF to skrót oznaczający Krajowy System e-Faktur. Jest to system informatyczny do wystawiania, otrzymywania, przechowywania faktur ustrukturyzowanych, dostępu do tych faktur oraz oznaczania ich numerem identyfikującym przydzielonym w tym systemie. Obowiązek korzystania z systemu, zgodnie z ustawą z dnia 9 maja 2024 r. (Dz.U. 2024 poz. 852), został przesunięty i wejdzie w życie od 1 lutego 2026 r. dla największych podatników oraz od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców.

KSeF obecnie nie jest obowiązkowy.

KSeF umożliwia wystawianie i udostępnianie faktur ustrukturyzowanych – czyli faktur, które są zapisywane w postaci specjalnego pliku (XML).

Od 1 lutego 2026 wszyscy podatnicy są zobowiązani do odbierania faktur poprzez KSeF.

Obowiązek korzystania z systemu wejdzie w życie od 1 lutego 2026 r. dla największych podatników oraz od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców.

W okresie do 31 stycznia 2026 roku faktury ustrukturyzowane będą funkcjonowały równolegle z fakturami papierowymi i fakturami elektronicznymi.

- Natomiast od 1 lutego 2026 od 1 lutego 2026 r. (dla największych podatników) oraz od 1 kwietnia 2026 r. (dla pozostałych) faktury ustrukturyzowane będą wyłączną dostępną formą wystawiania faktur VAT.

Informacje o założeniach Krajowego Systemu e-Faktur znajdują się na stronie Ministerstwa Finansów https://www.gov.pl/web/kas/krajowy-system-e-faktur

Podstawa prawna KSeF:

- Ustawa z dnia 29 października 2021 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. z 2021 r. poz. 2076)

- Decyzja wykonawcza Rady (UE) 2022/1003 z dnia 17 czerwca 2022 r. upoważniająca Rzeczpospolitą Polską do stosowania szczególnego środka stanowiącego odstępstwo od art. 218 i 232 dyrektywy 2006/112/WE w sprawie wspólnego systemu podatku od wartości dodanej (Dz. Urz. UE L 168, 27.6.2022, s. 81-83)

- Ustawa z dnia 16 czerwca 2023 r. o zmianie ustawy o VAT (Dz.U. 2023 poz. 1598)

- Ustawa z dnia 9 maja 2024 r. zmieniająca ustawę o VAT (Dz.U. 2024 poz. 852)

W dniu 5.06.2024 Prezydent podpisał ustawę zmieniającą termin obowiązywania Krajowego Systemu e-Faktur w Polsce.

Termin obowiązywania KseF jest zależy od obrotu osiąganego przez firmę:

- 1 lutego 2026 r. dla przedsiębiorców, których wartość sprzedaży (wraz z kwotą podatku) przekroczyła w 2025 r. 200 mln zł,

- 1 kwietnia 2026 r. dla pozostałych przedsiębiorców.

Zastanawiasz się, co zmieni KSeF dla firm? Krajowy System e-Faktur to rewolucja w sposobie wystawiania i odbierania faktur VAT dla polskich firm.

- kiedy firma wystawi fakturę VAT sprzedaży – będzie ona najpierw wysyłana do Krajowego Systemu e-Faktur. Dopiero potem stamtąd odebrana będzie przez nabywcę

- faktura VAT zakupu będzie oczekiwała na odbiór w systemie KSeF. Nabywca będzie pobierał wszystkie faktury zakupu VAT z Krajowego Systemu e-Faktur

- faktury przechodzące przez KSeF będą posiadały specjalny numer i datę przyjęcia do KSeF, która będzie stanowiła faktyczną datę wystawienia faktury

- struktura faktury — od 1 lutego 2026 r. będzie obowiązywać nowy wzór faktury ustrukturyzowanej, struktura logiczna FA(3) (dotychczas FA(2) i inne dotychczasowe wersje); faktury korygujące i zaliczkowe również będą stosować tę strukturę, jeżeli pierwotne faktury były wystawione wcześniej.

- konsekwencje dla procesów wewnątrz firmy — konieczność integracji oprogramowania finansowo-księgowego z KSeF, szkolenia pracowników, przedefiniowania procedur obiegu dokumentów, gdyż faktura musi być zgodna z wymaganiami systemu.

Zgodnie z ustawą i komunikatami Ministerstwa Finansów obowiązek korzystania z KSeF będzie obejmował firmy etapami – dla określonych kategorii:

- od 1 lutego 2026 r. dla przedsiębiorców, których wartość sprzedaży brutto wraz z VAT za rok 2024 przekroczy 200 mln zł

- od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców VATowych i tych, którzy korzystają ze zwolnień podmiotowych lub przedmiotowych – czyli dla wszystkich przedsiębiorców, którzy wystawiają faktury VAT

- od 1 stycznia 2027 r. dla najmniejszych przedsiębiorców – tych, których całkowita sprzedaż fakturowana (fakturami VAT) miesięcznie jest poniżej 10 000 zł brutto

Jak działa KSeF? KSeF zmienia sposób wysyłki faktur między wystawcą i odbiorcą. Wystawca wysyła fakturę sprzedaży do KSeF, a następnie odbiorca sam ją pobiera z KSeF jako fakturę zakupu. Faktura to plik zawierający specjalne uporządkowane dane (format XML).

Jak wygląda system KSeF? KSeF to tak naprawdę wewnętrzne rozwiązanie Ministerstwa Finansów. Służy do monitorowania i analizy wszystkich faktur wystawianych przez podatników VAT w Polsce.

Ministerstwo Finansów przygotowało Aplikację Podatnika KSeF. Można w niej wystawiać i odbierać faktury, jednak aplikacja ta jest bardzo ograniczona i nie nadaje się do prowadzenia firmy. Służy bardziej do celów kontroli. Przykładowo brak jest w tej aplikacji bazy kontrahentów, bazy produktów i usług, możliwości rozliczania płatności czy generowania przelewów. Lepiej zatem skorzystać z innego rozwiązania, które integruje się z KSeF.

Większość faktur będzie jednak wysyłana do KSeF za pośrednictwem innych systemów (na przykład takich jak Taxxo). Sprzedawca wystawi fakturę w swoim systemie, a następnie ten system zapisze ją w postaci ustrukturyzowanej i prześle do KSeF przez tzw. API. W podobny sposób odbiorca pobierze faktury zakupu z KSeF do własnego programu np. Taxxo, aby mieć wygodny dostęp do tych faktur, opłacić je czy zaksięgować.

Zastanawiasz się, czy KSeF zastąpi tradycyjne, papierowe faktury? Oto najważniejsze informacje:

- Tak, KSeF zastąpi wystawianie papierowych faktur VAT od 1 lutego 2026 roku.

- Faktury będą wystawiane w sposób elektroniczny, w postaci ustrukturyzowanej – czyli zapisywane jako plik z danymi.

- Taki plik będzie mógł oczywiście zostać wyświetlony jako podgląd faktury i nawet wydrukowany. Jednak forma papierowa faktury nie będzie formalnie uznawana za jej oryginał.

- Oryginałem faktury będzie plik ustrukturyzowany zarejestrowany w Krajowym Systemie e-Faktur przez wystawcę faktury.

Zastanawiasz się, czy korzystanie z KSeF będzie obowiązkowe dla wszystkich firm w Polsce? Oto szczegóły: Wszyscy podatnicy VAT będą mieli obowiązek korzystania z KSeF.

Od 1 lutego 2026 wszyscy podatnicy są zobowiązani do odbierania faktur poprzez KSeF.

Obowiązek korzystania z systemu wejdzie w życie od 1 lutego 2026 r. dla największych podatników oraz od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców.

Zastanawiasz się, dlaczego wprowadza się KSeF, skoro urząd już ma dostęp do listy faktur poprzez pliki JPK?Czy KSeF pozwala na generowanie deklaracji księgowych, na przykład JPK_VAT?

Wprowadzenie KSeF ma na celu usprawnienie procesu fakturowania poprzez automatyzację, redukcję błędów i oszustw, oraz ułatwienie kontroli podatkowych. Choć Urząd Skarbowy ma wgląd w faktury, KSeF przyczynia się do efektywniejszej administracji finansowej i lepszej obsługi transakcji zarówno dla przedsiębiorstw, jak i organów kontroli.

Zastanawiasz się, czy konieczne będzie przeszkolenie z obsługi KSeF? Wymagana jest znajomość przede wszystkim zasad funkcjonowania KSeF, kogo dotyczy, kogo obowiązuje, i jak wpływa na zmiany w mojej firmie. Jeśli zdecydujemy się skorzystać z rozwiązania zintegrowanego z KSeF np. Taxxo, wymagane będzie zaznajomienie się przede wszystkim ze sposobem wysyłki i odbierania faktur z KSeF. Istotna będzie również wiedza o tym jak uniknąć błędów na fakturach, oraz jak je poprawić. Oraz wiedza na temat nowych numerów, czyli identyfikatorów KSeF.

Czy zastanawiałeś się, czy KSeF skomplikuje prowadzenie działalności w Twojej firmie? Właściwa odpowiedź wydaje się być bardziej optymistyczna niż można by przypuszczać. Wprowadzenie KSeF może w znacznej mierze ułatwić prowadzenie działalności. Zwłaszcza jeśli skorzystamy z narzędzia do zarządzania tym procesem. Automatyzacja procesu fakturowania, redukcja błędów, łatwiejszy dostęp do historii transakcji i zintegrowane raportowanie mogą zwiększyć efektywność operacyjną. Choć początkowo może być potrzebne dostosowanie i zrozumienie systemu, długofalowe korzyści zazwyczaj przewyższają ewentualne trudności w adaptacji.

Zastanawiasz się, jakie korzyści finansowe możesz osiągnąć, korzystając z KSeF? Korzystając z KSeF w parze z własnym systemem do zarządzania fakturami możesz osiągnąć kilka korzyści finansowych, w tym automatyzację procesu fakturowania, zmniejszenie kosztów związanych z drukiem i przechowywaniem faktur papierowych oraz ograniczenie ryzyka błędów w danych finansowych. Dodatkowo, łatwiejszy dostęp do historii transakcji, w tym pewność otrzymania wszystkich faktur zakupu od dostawców i zebrania ich w jednym miejscu. Oznacza to mniej zgubionych lub zapomnianych faktur i co za tym idzie nie zawyżoną wysokość podatku VAT do zapłaty.

Czy dostęp do KSeF będzie możliwy z różnych urządzeń, takich jak komputery, smartfony czy tablety?

Z pewnością wielu przedsiębiorców zastanawia się, czy dostęp do KSeF z różnych urządzeń będzie możliwy i wygodny. Na chwilę obecną wersja próbna aplikacji rządowej KSeF działa w przeglądarce. Można otworzyć ten program na innych urządzeniach, ale dostosowany jest do użytkowania na komputerze. Jeśli masz system do zarządzania fakturami który łączy się z KSeF to taki system może mieć wersje dla różnych urządzeń.

Zastanawiasz się, jak funkcjonuje przechowywanie danych w KSeF i jakie zabezpieczenia stosuje się? Krajowy System e-Faktur (KSeF) służy jako centralne repozytorium przechowujące informacje zawarte w fakturach. KSeF będzie przechowywać informacje z faktur, czyli dane klientów, kwoty, opisy towarów czy usług i numery faktur. A co do zabezpieczeń to na przykład szyfrowanie, żeby dane były jak kod zabezpieczający, oraz metody, które sprawdzają, żeby tylko ci, co mają uprawnienia, mogli do nich dotrzeć. W skrócie, KSeF to taki dysk w chmurze na dane z faktur.

Krajowy System e-Faktur (KSeF), zachowuje faktury przez okres 10 lat, licząc od zakończenia roku, w którym zostały wystawione. Dla podatników wykorzystujących KSeF, nie ma konieczności osobistego archiwizowania i gromadzenia faktur na własny koszt. Warto zaznaczyć, że korzystanie z KSeF stanie się obowiązkiem od roku 2026.

Wypełnienie formularza: Dla pierwszej osoby upoważnionej w spółce, na przykład prezesa zarządu czy członka zarządu, rozpocznij od wypełnienia formularza dostępnego tutaj: link.

Wybór sposobu wysyłki: Możesz teraz wysłać wypełniony formularz do właściwego urzędu skarbowego. Istnieją dwie metody przesyłki:

Elektroniczna:

a. Zaloguj się do platformy ePUAP.

b. Znajdź swój urząd skarbowy i wybierz opcję „Załatw sprawę”.

c. Następnie wybierz „Pismo ogólne do podmiotu publicznego” dostępne tutaj.

d. W załączniku do pisma dołącz wypełniony druk ZAW-FA.

Papierowa: Po prostu wyślij wypełniony formularz pocztą tradycyjną do odpowiedniego naczelnika urzędu skarbowego.

Rejestracja kolejnych osób: Jeśli chcesz zarejestrować kolejne osoby upoważnione, możesz to zrobić elektronicznie bezpośrednio w systemie KSeF. W tym celu pierwsza zarejestrowana osoba musi przeprowadzić proces zgłoszenia kolejnych użytkowników.

Ministerstwo Finansów zdecydowało o przesunięciu terminu wejścia w życie obowiązkowego Krajowego Systemu e-Faktur (KSeF). W dniu 10 czerwca została opublikowana nowelizacja ustawy o VAT, która przesuwa obowiązek wystawiania e-faktur na:

- 1 lutego 2026 r. dla przedsiębiorców, których wartość sprzedaży (wraz z kwotą podatku) przekroczyła w 2025 r. 200 mln zł,

- 1 kwietnia 2026 r. dla pozostałych przedsiębiorców.

Link do ustawy

https://dziennikustaw.gov.pl/DU/2024/852

Więcej informacji również na stronie

https://www.gov.pl/web/finanse/obowiazkowy-ksef-odroczony-do-1-lutego-2026-r

2. Jak wystawiać faktury przez KSeF? (18)

Zastanawiasz się, jak wystawić fakturę przez KSeF? Istnieją dwie możliwości:

- Możesz skorzystać z darmowej aplikacji Ministerstwa Finansów Aplikacja Podatnika KSef. Umożliwia ona wystawianie faktur KSeF. Natomiast jest bardzo ograniczona w swoich możliwościach i nie zapewnia dalszej pracy z fakturami. Nie daje możliwości monitorowania płatności czy księgowanie faktur. Dodatkowo aplikacja ta wymaga każdorazowo logowania przez ePUAP co jest dość czasochłonne.

- Można też skorzystać z dowolnego programu do fakturowania, który łączy się z KSeF (np. Taxxo). pozwala to na wygodne wystawianie faktur, powiadamianie odbiorców o fakturach do pobrania z KSeF, zarządzanie płatnościami, a także automatyczne księgowanie faktur w dowolnym systemie księgowym.

Faktury proforma w KSeF: czy jest to możliwe? Nie, faktury proforma nie są fakturami w rozumieniu ustawy VAT. Zatem wystawianie takich dokumentów nie jest przewidziane w KSeF. Należy je wystawić w odrębnym systemie fakturowania. Po opłaceniu proformy należy wystawić fakturę VAT w systemie KSeF. W polach dodatkowych można podać numer proformy, która poprzedzała wystawienie faktury.

Faktury, które obowiązkowo muszą być wystawiane przez KSeF:

- faktura VAT (z wyłączeniem faktur dla osób fizycznych nieprowadzących działalności)

- faktury VAT marża

- faktura VAT odwrotne obciążenie

- faktura zaliczkowa

- faktura końcowa do zaliczki

- faktura bez VAT – wystawiana przez nievatowców

Faktury, które opcjonalnie można wystawiać przez KSeF

- faktura VAT RR

- korekta faktury VAT RR

Ze względu na przesunięcie terminu KSeF oraz trwające konsultacje i zmiany ustaw – zakres ten może ulec jednak zmianie.

Uwaga na terminy i wyjątki:

- Obowiązek KSeF startuje etapami: 1 lutego 2026 r. (sprzedaż brutto 2024 większa od 200 mln zł) i 1 kwietnia 2026 r. dla pozostałych; najmniejsi – od 1 stycznia 2027 r.

- Paragony z NIP (faktury uproszczone mniejsze lub równe 450 zł) — poza obowiązkowym KSeF do 31.12.2026 r.

Numer faktury w KSeF to unikalny numer, który identyfikuję fakturę w Krajowym Systemie e-Faktur. Składa się z następujących elementów:

Faktury bez użycia KSeF to kategoria dokumentów, które mogą być wystawiane poza Krajowym Systemem e-Faktur. Obecne regulacje pozwalają na wystawienie następujących typów faktur bez korzystania z KSeF:

- faktury dla osób fizycznych nieprowadzących działalności gospodarczej

- faktury z kas fiskalnych i faktury uproszczone (w określonym terminie – tutaj szczegóły przepisów mogą jeszcze ulec zmianie)

- faktury wystawiane przez podmioty zagraniczne nieposiadające siedziby w Polsce, pod warunkiem, że miejscem świadczenia usługi nie jest Polska

- faktury wystawiane przez podatnika korzystającego z procedur szczególnych OSS i IOSS, dokumentujących czynności rozliczane w tych procedurach.

Tak system KSeF pozwala na wystawianie faktur korygujących.

- Fakturę ustrukturyzowaną możesz skorygować za pośrednictwem faktury korygującej, którą generuje się w KSeF

- Istotne jest, aby w treści faktury korygującej znalazł się numer identyfikacyjny faktury pierwotnej, która została początkowo wystawiona w KSeF

- Faktura korygująca powinna również posiadać swój własny unikalny numer identyfikacyjny oraz datę wystawienia. Umożliwi to jednoznaczną identyfikację i dokumentację poprawek dokonanych w pierwotnej fakturze

- Można wystawić dowolną liczbę faktur korygujących do jednej faktury sprzedaży

Każda faktura korygująca wystawiona w Krajowym Systemie e-Faktur może zostać wpisana do rejestru VAT zaraz po jej wystawieniu. Korekty wystawiane w KSeF nie mają wymogu posiadania dokumentów, które potwierdzą uzgodnienie zmienionych warunków między wystawcą a odbiorcą faktury. Wystawca faktury ma prawo zaksięgować korektę zmniejszającą takiej faktury i pomniejszyć podatek VAT wynikający z takiej korekty w miesiącu jej wystawienia.

Czym różni się faktura KSeF od faktury w PDF, którą wysyłasz mailem do klienta? Aby KSeF zaakceptował fakturę, musisz ją wystawić w specjalny sposób. Zapisz ją jako plik „ustrukturyzowany” (XML) w formacie, który opisało Ministerstwo Finansów. Następnie, wyślij ją do systemu KSeF, który przydzieli jej specjalny numer oraz zarejestruje datę przyjęcia do systemu.

W pliku takiej faktury musisz zawrzeć wszystkie niezbędne informacje o wystawcy, odbiorcy, przedmiocie faktury, datach, stawkach VAT i wielu innych. Ministerstwo Finansów opublikowało szczegółowe wytyczne dotyczące zapisywania takiego pliku. Każdy system fakturowania, który chce być zgodny z KSeF musi zapisywać faktury właśnie w tym formacie.

Faktura, którą wystawisz i zapiszesz tylko jako zwykły plik PDF – i wyślesz mailem do klienta – nie spełni wymogów stawianych przez KSeF, obowiązek został przesunięty na 2026 r. Po tym terminie fakturę należy wystawić przez KSeF. Następnie opcjonalnie możną ją oczywiście zapisać jako PDF i dodatkowo przesłać do klienta. Oryginałem faktury pozostanie zawsze plik faktury XML zarejestrowany w systemie KSeF.

Więcej o formacie faktur KSeF przeczytasz w portalu Ministerstwa Finansów

Czy możliwe jest wystawienie noty korygującej w KSeF? Nie, KSeF nie dopuszcza wystawiania not korygujących. Od 1 lipca 2024 noty korygujące nie będą już wystawiane.

Ustawa o VAT nie klasyfikuje noty korygującej jako dokumentu księgowego. Sprzedawca może skorygować fakturę w zakresie danych nie wpływających na obliczenie podatku VAT za pomocą noty korygującej.

Korekta tego typu danych po wejściu w życie KSeF odbywać się będzie tylko za pomocą faktur korygujących.

Czy w KSeF jest możliwość wystawiania duplikatów faktur? Nie, nie można już wystawiać duplikatów, ponieważ nie są one już potrzebne. W momencie wejście w życie przepisów o Krajowym Systemie e-Faktur – wycofane zostało oznaczanie faktur dopiskiem „DUPLIKAT”. W przypadku KSeF faktura ma postać pliku danych (XML) i z takiego pliku można wielokrotnie wygenerować podgląd takiej faktury. Odbiorca faktury pobiera ją samodzielnie z KSeF. W przypadku zagubienia takiego pliku lub błędu transmisji – można taką fakturę pobrać ponownie.

Zastanawiasz się, czy warto korzystać z Aplikacji Podatnika KSeF udostępnionej przez Ministerstwo Finansów? Udostępniona przez MF przeglądarkowa aplikacja do wystawiania i wysyłania faktury do KSeF oraz odbierania faktur z KSeF ma wiele ograniczeń:

- Skomplikowane logowanie Do aplikacji rządowej. Za każdym razem logujemy się poprzez Profil Zaufany lub podpisem elektronicznym.

- Brak archiwum dokumentów. Rządowy system nie daje łatwej możliwości przejrzenia wysłanych do KSeF faktur.

- Brak indeksu produktów i usług. Każdorazowo podczas wystawiania faktury należy ręcznie wpisać wszystkie pozycje.

- Brak bazy kontrahentów. Aplikacja nie umożliwia budowania bazy kontrahentów. Oznacza to, że wszystkie ważne kontakty biznesowe należy gromadzić w innym systemie.

- Brak powiązania dokumentów magazynowych z handlowymi. Aplikacja nie umożliwia generowania dokumentów magazynowych na podstawie dokumentów handlowych. Nie tworzy powiązań między dokumentami.

- Brak powiązania oferty i zamówień z fakturami. Aplikacja nie umożliwia generowania dokumentów handlowych na podstawie innych dokumentów, np. ofert lub zamówień. Nie pozwala na generowanie dokumentów powiązanych.

- Brak integracji z zewnętrznymi systemami. Rządowa aplikacja nie ma możliwości zintegrowania się z zewnętrznymi systemami, np. do obsługi produkcji, czy też sklepami internetowymi, platformami sprzedażowymi, systemami B2B itp.

Brak zaawansowanych funkcji, takich jak integracja z innymi systemami czy automatyzacja pewnych procesów, może hamować rozwój przedsiębiorstw.

Jeśli liczy się dla Ciebie wygoda i dostępność pewnych danych i funkcji, to warto porównać z innymi opcjami na rynku. Na przykład Taxxo, które jest w pełni przygotowane do KSeF i umożliwia bezstresowe funkcjonowanie firmy.

Zastanawiasz się, czy firmy zagraniczne zarejestrowane na polskim VAT muszą stosować system faktur ustrukturyzowanych w KSeF? Oto, co musisz wiedzieć:

Każdy przedsiębiorca z firmą zarejestrowaną w Polsce, będący podatnikiem VAT, będzie miał obowiązek do wystawiania faktury ustrukturyzowanej. W przypadku faktur, które wystawiają podmioty zagraniczne nieposiadające siedziby w Polsce, nie wymaga się wystawiania ich przez KSeF. W przypadku faktur wystawianych przez podatników korzystających z procedur szczególnych OSS i IOSS, dokumentujących czynności rozliczane w tych procedurach – również nie ma obowiązku wystawiania ich przez KSeF. Natomiast jeśli firma zagraniczna wystawia faktury za usługi, których miejscem świadczenia jest Polska – obowiązuje specjalny mechanizm samofakturowania odbiorcy takiej usługi. Oznacza to, że odbiorca wystawia sam dla siebie fakturę w KSeF.

Aplikacja Ministerstwa Finansów do obsługi KSeF nie ma opcji śledzenia stanu płatności wystawionych faktur. Dlatego warto używać własnego systemu do zarządzania dokumentami finansowymi, na przykład Taxxo, który pozwala automatycznie rozliczać płatności.

Faktura VAT RR jest dość nietypową fakturą – wystawiana jest przez czynnego podatnika VAT, nabywającego płody rolne od rolnika ryczałtowego. Jest to więcej bardziej faktura zakupu, wystawiana przez odbiorcę niż faktura sprzedaży.

Faktury RR obecnie nie mogą być wystawiane przez Krajowy System e-Faktur. Ma się to jednak zmienić od 1 lipca 2024, gdyś system KSeF ma umożliwiać fakultatywne wystawienie wystawiane także faktury VAT RR oraz faktury korygującej VAT RR. W tym celu rolnicy będą musieli uzyskać numery NIP.

Aby faktury VAT RR i faktury VAT RR korekta były wystawiane przy użyciu KSeF, dostawca płodów rolnych – rolnik ryczałtowy musi wyrazić na to zgodę. Faktura taka będzie wystawiana do 7 dni od nabycia płodów rolnych lub nie później niż do 7 dnia miesiąca dokonania dostawy, w przypadku dostaw ciągłych.

Kody QR na fakturach KSeF.

Faktura ustrukturyzowana którą wystawisz w KSeF jest plikiem danych (XML). Jej wizualizacja natomiast to wygenerowany na podstawie tych danych wydruk PDF lub papierowy wydruk faktury.

KSeF wprowadza wymóg oznaczenia wizualizacji faktury kodem QR. Ten kod umożliwi weryfikację, czy dana faktura została wystawiona w KSeF, oraz czy zawarte na niej dane są poprawne.

Ministerstwo Finansów określi sposób generowania tego kodu w rozporządzeniu. Aby wygenerować wydruk faktury z kodem QR należy użyć odpowiedniego oprogramowania do wystawiania faktur – np. Taxxo.

Kiedy istnieje obowiązek oznaczenia faktury ustrukturyzowanej kodem weryfikacyjnym?

- udostępnienie faktury w sposób innych niż przy użyciu KSeF

- użycie faktury poza KSeF. Głównie w sytuacjach gdy miejscem świadczenia usługi jest kraj inny niż Polska. A także kiedy nabywcą jest podmiot nie posiadający siedziby działalności gospodarczej lub stałego miejsca prowadzenia tej działalności w Polsce.

Obowiązek oznaczania faktur kodem QR nie obejmuje celów wewnętrznych podatnika. Natomiast dla bezpieczeństwa obiegu dokumentów warto posługiwać się fakturami zawierającymi to oznaczenie.

Wystawianie faktur dla odbiorców zagranicznych

Polskie firmy będą zobowiązane korzystać z Krajowego Systemu e-Faktur (KSeF) podczas wystawiania faktur. Ta zasada obejmuje również faktury, których odbiorcami są podmioty w USA z VAT 0. Jednakże, istnieje możliwość dostarczania tych faktur odbiorcom poza systemem KSeF.

Proces przesyłania faktur i wpływ na płatności

Zgodnie z art. 106gb ust. 4 ustawy o VAT, faktury można przekazywać w sposób uzgodniony z odbiorcą, jeśli:

- Usługi lub towary są dostarczane na terenie UE, lecz poza Polską, lub w państwie trzecim.

- Nabywca nie posiada siedziby działalności gospodarczej ani stałego miejsca działalności w Polsce.

- Nabywca posiada stałe miejsce działalności w Polsce, które nie jest związane z nabyciem towarów lub usług.

Polski podatnik jest wówczas zobowiązany do umieszczenia na fakturze kodu QR, umożliwiającego dostęp do faktury w KSeF oraz weryfikację danych.

Jeżeli polski podatnik upoważni podmiot zagraniczny do wystawiania faktur w jego imieniu, to ten zagraniczny podmiot również będzie musiał korzystać z KSeF, stosując się do obowiązujących przepisów.

Terminy wprowadzenia obowiązku KSeF

KSeF stanie się obowiązkowy od 1 lutego 2026 r. dla największych podatników oraz od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców. Niektóre grupy, takie jak podmioty zwolnione z VAT, będą mogły przystąpić do systemu KSeF dopiero od 1 stycznia 2027 roku.

Możliwości wystawiania faktur poza KSeF

Pomimo tego, że KSeF będzie głównym narzędziem do wystawiania faktur ustrukturyzowanych, istnieje możliwość wystawiania faktur poza systemem, szczególnie w transakcjach między firmami (B2B). Zagraniczne firmy zarejestrowane dla celów VAT w Polsce nie będą obowiązkowo używać KSeF, ale będą miały taką możliwość. Pozostali podatnicy wciąż będą mogli wystawiać niektóre tradycyjne faktury papierowe, w szczególności do końca 2026 r. utrzymano możliwość wystawiania faktur przy użyciu kas rejestrujących, a paragony z NIP do 450 zł (faktury uproszczone) są wyłączone z obowiązkowego KSeF do 31.12.2026 r.

Faktury papierowe takie jak paragony za przejazd autostradowy czy bilety za przewóz osób będą nadal akceptowane bez zmian.

W Krajowym Systemie e-Faktur (KSeF), noty księgowe nie są wystawiane. Kluczową informacją jest to, że w KSeF nie można dokonywać poprawek formalnych dokumentów przez kupujących. Zamiast not księgowych, stosuje się faktury korygujące do wprowadzania zmian w danych. Warto zwrócić uwagę, że:

- Faktury w KSeF: Są automatycznie przechowywane przez 10 lat od momentu wystawienia, co ułatwia zarządzanie dokumentacją.

- Noty korygujące: Mogą być wykorzystywane do poprawy danych, ale ich wystawienie odbywa się poza systemem KSeF. Przedsiębiorcy muszą samodzielnie przechowywać te noty aż do momentu przedawnienia zobowiązań podatkowych.

- Przedawnienie: Następuje po 5 latach od końca roku, w którym upłynął termin płatności podatku.

- Zarządzanie błędami: Błędne faktury pozostają w systemie KSeF, nawet jeśli kupujący zażąda korekty. Jednakże, w pliku Jednolitego Pliku Kontrolnego (JPK_V7), dane mogą zostać zmodyfikowane po akceptacji noty korygującej przez kontrahenta.

Ważne jest, aby przedsiębiorcy rozumieli te zasady, aby efektywnie zarządzać swoją dokumentacją księgową i unikać potencjalnych problemów z organami podatkowymi w przyszłości.

W KSeF (Krajowym Systemie e-Faktur) występują jasne zasady dotyczące wystawiania faktur. Gdy płatnikiem jest Fundacja, a nabywcą – dziecko, pojawiają się specyficzne ograniczenia. Zgodnie z prawem, na osoby niepełnoletnie, które nie posiadają pełnej zdolności do czynności prawnych, nie można wystawić faktury. Wynika to z prawnego charakteru dokumentu.

Faktura, będąca dowodem na sprzedaż lub otrzymanie płatności, wymaga od adresata pełnej zdolności do podejmowania czynności prawnych. Dzieci, nieposiadające tej zdolności, nie mogą być bezpośrednimi adresatami faktur. W przypadku konieczności wystawienia faktury na dziecko, należy to zrobić na ustawowego opiekuna – rodzica lub prawnego opiekuna.

Istotne jest, że faktury imienne nie wymagają numeru NIP i mogą być dostarczane w formie elektronicznej lub papierowej. Jednak, zgodnie z prawem, mogą być one adresowane tylko do osób pełnoletnich. To podkreśla potrzebę przestrzegania przepisów prawnych przy wystawianiu faktur w KSeF, szczególnie gdy dotyczy to transakcji z udziałem niepełnoletnich.

W systemie KSeF nie przewidziano możliwości wystawienia noty korygującej, w celu zmiany błędnych danych na fakturze przez nabywcę. Wszystkie zmiany na fakturze wymagają wystawienia faktury korygującej:

- zmiany na fakturze wpływające na wartość podatku VAT – produkty, ceny, ilości, stawki VAT, rabaty, itd.

- zmiany, które dotychczas mogły być wprowadzone notą korygującą – nazwa nabywcy, adres czy NIP

Noty korygujące nie będą zatem stosowane w KSeF – wszystkie zmiany wymagają faktury korygującej.

Co ważne – w przypadku korekty NIP nabywcy – wymagane jest wystawienie korekty „do zera” i następnie nowej prawidłowej faktury.

Tak długo, jak system KSeF jest dobrowolny, przedsiębiorca ma prawo przygotować notę korygującą poza KSeF, od lipca 2026 akceptowane będą tylko faktury korygujące.

3. Jak odbierać faktury przez KSeF? (8)

Zastanawiasz się, jak pobrać faktury z KSeF? Aby móc pobierać faktury w formie ustrukturyzowanej, niezbędne jest posiadanie aktywnego konta w systemie KSeF.

Istnieją 2 sposoby pobrania faktur z KSeF:

- Zalogowanie do aplikacji podatnika KSeF, przeglądnięcie i pobranie plików faktur w postaci .xml oraz PDF. Następnie wczytanie ich do innego systemu, np. księgowego. W tym przypadku trzeba samodzielnie codziennie sprawdzać czy do KSeF wpadły jakieś faktury. Aplikacja podatnika KSeF nie będzie nam wysyłała żadnych powiadomień.

- Skorzystanie z zewnętrznego programu współpracującego z KSeF np. Taxxo, który samodzielnie będzie się łączył z KSeF, sprawdzał czy są nowe faktury i pobierał je tak aby wygodnie je przeglądać, opłacać i przesyłać do księgowości.

Czy zastanawiałeś się, czy księgowa będzie mogła pobrać faktury z KSeF do swojego systemu, czy jednak będzie potrzeba je przesyłać?

Księgowej można nadać dostęp do systemu KSeF z uprawnieniami do pobierania, lub nawet wystawiania faktur. W takim przypadku nie ma potrzeby nic dodatkowo przesyłać.

W przypadku gdy nie nadamy takiego dostępu, musimy samodzielnie pobrać pliki z KSeF i przesłać księgowej.

Organy państwowe nie będą uznawały Faktury VAT w formacie PDF oraz faktury papierowe za ważne po wejściu w życie obowiązkowych przepisów KSeF, obowiązkowy KSeF wchodzi etapami dopiero od 1 lutego 2026 r. (duże firmy) i 1 kwietnia 2026 r. (pozostali). Faktury te mogą jednak pełnić funkcję informacyjną pomiędzy przedsiębiorcami. Przedsiębiorcy mogą je wysyłać dodatkowo, na przykład mailem, po wystawieniu faktury w KSeF.

Jedyną ważną postacią faktury będzie faktura ustrukturyzowana którą prześlesz przez KSeF. KSeF nada fakturze specjalny numer identyfikacyjny i datę przyjęcia przez KSeF.

Papierowe faktury po obowiązkowym wprowadzeniu systemu nie będą formalnym dokumentem. od 1 kwietnia 2026 większa część faktur VAT dostarczysz tylko elektronicznie przez KSeF. Oznacza to, ze wszystkie faktury od wystawców będą gromadzić się na naszym koncie KSeF i stamtąd należy je pobrać.

Oczywiście wystawca może dodatkowo wysłać nam fakturę mailem w PDF lub ją wydrukować. Będzie to natomiast tylko obraz faktury i nie będzie to formalny dokument.

Nie otrzymasz powiadomień o fakturach od KSeF. Taka funkcjonalność nie jest przewidywana w KSeF – system nie będzie wysyłał żadnych powiadomień. W celu uzyskania informacji o dostępnych fakturach warto wykorzystać inny program (np. Taxxo), który samodzielnie będzie „odpytywać” KSeF o nowe faktury i wysyłać stosowne powiadomienia.

Datą otrzymania faktury zakupu wystawionej przez KSeF jest data wygenerowania faktury w systemie KSeF. Oznacza to, że data wystawienia faktury w KSeF u sprzedawcy jest równoznaczna z datą jej otrzymania u nabywcy.

Termin płatności liczy się od dnia następnego po dniu wystawienia faktury przez KSeF, czyli od dnia przyjęcia jej przez KSeF. (ustawa z dnia 23 kwietnia 1964 r. – Kodeks cywilny w art. 110 do 116.).

Nie jest możliwe dołączanie załączników do faktur w KSeF. Natomiast możesz dodać w treści faktury stosowny link kierujący do takiego załącznika umieszczonego w innym miejscu. Taki link wymaga wpisania w osobnych polach dostępnych w pliku faktury (Dodatkowy Opis, Dodatkowe Info) lub ewentualnie w stopce faktury.

Załączniki możesz przekazywać i otrzymywać w sposób odrębny poza KSeF.

System KSeF nie umożliwia odrzucenia takiej faktury. W przypadku wprowadzenia do systemu faktury na błędnego nabywcę (np. błędny NIP) należy skontaktować się z wystawcą tej faktury i domagać się skorygowania zaistniałej sytuacji przez wystawienie faktury korygującej do zera, a potem faktury na właściwego odbiorcę. Nie należy wystawiać korekty zmieniający tylko numer NIP – należy najpierw skorygować fakturę do zera a potem wystawić nową na właściwy numer NIP.

4. Pytania księgowe o KSeF (8)

Zastanawiasz się, jakie informacje księgowe będą zawarte w fakturach generowanych przez system KSeF? Oto, co powinieneś wiedzieć:

- Standardowe informacje wystawiane do tej pory na fakturze VAT.

- Dodatkowe pola, które do tej pory nie były drukowane na fakturach, które mogą wpłynąć na proces księgowania.

- Dodatkowe numery nadane przez KSeF, oprócz numeru faktury VAT nadanego przez wystawcę.

- Dodatkowa data przyjęcia FV przez KSeF.

- Informacje o błędzie, jeśli KSeF nie przetworzył faktury poprawnie.

Główną zaletą korzystania z KSeF dla księgowych jest standardowy format danych – eliminacja konieczności konwersji i odczytywania faktur. Błyskawiczny proces importowania faktur.

Niemniej jednak, istnieje potrzeba ostrożności w przypadku, gdy klient przeoczy faktury. W takiej sytuacji księgowa powinna wstrzymać się żeby klient miał możliwość zaakceptowania faktur oraz udzielenia wskazówek dotyczących sposobu ich księgowania, uwzględniając różne działy, projekty itp. Następnie, po uzyskaniu takiej akceptacji, księgowa będzie mogła przystąpić do wczytania faktur.

Nie, KSeF nie umożliwia generowanie deklaracji JPK_VAT. Mimo że zarówno KSeF jak i Jednolity Plik Kontrolny (JPK) odnoszą się do rejestrowanych transakcji gospodarczych i przekazują szczegółowe informacje o poszczególnych wydarzeniach organom podatkowym, mają one dwie różne funkcje. W związku z tym nie jest możliwe, aby KSeF zastąpił plik JPK_VAT. KSeF skupia się na procesie wystawiania faktur, natomiast JPK_VAT dotyczy rozliczeń z tytułu podatku VAT oraz innych aspektów kontrolnych.

Czy planujesz import danych KSeF do swojego obecnego systemu księgowego? Standardowo KSeF nie posiada narzędzi do importu danych. To producent narzędzia księgowego przygotowuje swoje oprogramowanie żeby dało się pobrać faktury z KSeF.

Planujesz dostosowanie swoich obecnych procedur księgowych do korzystania z KSeF? Należy przemyśleć procedury księgowania pod kątem:

- Wystawiania faktur bez możliwości ich edycji, tak jak się to dzieje obecnie. Konieczność korygowania faktury w sposób formalny, każdego drobnego błędu.

- Obiegu dokumentów, najpierw klient, potem księgowy.

- Przyjmowanie dokumentów pomyłkowych. Akceptacja dokumentów przez klienta.

- Opisywanie sposobu księgowania dokumentu przez klienta.

- Opłacanie dokumentów przez klienta.

Ministerstwo Finansów priorytetowo traktuje zabezpieczenia danych w KSeF. Eksperci Ministerstwa ciągle nadzorują Krajowy System e-Faktur (KSeF). Ministerstwo gwarantuje także pełne zabezpieczenie informacji zawartych w fakturach. Wykorzystuje zaawansowane szyfrowanie – zarówno w przechowywaniu danych, jak i w dialogu między podatnikami a KSeF. Te metody zapewniają pełną poufność i ochronę informacji Twoich danych.

5. Dostęp do KSeF i uprawnienia (3)

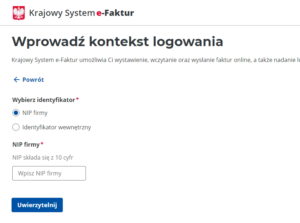

1. Wejdź na stronę Aplikacja Podatnika KSeF

- Wersja PRODUKCYJNA – https://www.podatki.gov.pl/ksef/aplikacja-podatnika-ksef-i-inne-narzedzia/bezplatne-narzedzie-wersja-produkcyjna/

- Wersja DEMO – https://www.podatki.gov.pl/ksef/aplikacja-podatnika-ksef-i-inne-narzedzia/bezplatne-narzedzia-wersja-przedprodukcyjna-demo/

2. Kliknij „Aplikacja podatnika KSeF – zaloguj się”

3. Wprowadź NIP firmy i kliknij Uwierzytelnij

4. Wybierz „Profil zaufany”

5. Zaloguj się przez Profil Zaufany lub bankowość elektroniczną w swoim banku

W przypadku spółek, czyli firm, które nie są osobami fizycznymi – przed pierwszym zalogowaniem do KSeF wymagane jest uzyskanie uprawnień dla jednego reprezentanta firmy.

- Odbywa się to przez złożenie zawiadomienia ZAW-FA do właściwego Urzędu Skarbowego.

- Zawiadomienie takie można złożyć w sposób tradycyjny (pocztą) lub przez ePUAP z kwalifikowanym podpisem elektronicznym.

- Ważne, aby w zawiadomieniu wpisana była tylko JEDNA osoba reprezentująca podmiot – pozostałe osoby mogą zostać dodane potem już na portalu KSeF.

POBIERZ FORMULARZ ZAW-FA

ZOBACZ WZÓR JAK WYPEŁNIĆ FORMULARZ

Zawiadomieniem ZAW-FA można zgłosić tylko pierwszą osobę. Co jeśli chodzi o kolejne osoby z szerokimi uprawnieniami KSeF? Mogą one zgłosić się poprzez osobę, która ma możliwość nadawania takich uprawnień za pomocą środków elektronicznych.

6. Opłacanie faktur wystawianych przez KSeF (2)

Od 1 sierpnia 2026 należy:

- stosować numer faktury nadany przez KSeF dla wszystkich faktur objętych mechanizmem podzielonej płatności MPP/split payment

- stosować w przelewach numer KSeF w przypadku płatności za wszystkie faktury VAT

Oto jak wygląda przykładowy tytuł takiego przelewu – jest to 35 znakowy numer faktury nadany po jej przesłaniu do KSeF.

Przykładowy tytuł przelewu bankowego: 8992630753-20240105-2C53E1BFBC51-E9

W numerze faktury KSeF zawarty jest numer NIP wystawcy faktury, data wystawienia, oznakowanie techniczne i suma kontrolna.

Podstawa prawna: Art. 108g ust. 1 ustawy z 11.3.2004 r. o podatku od towarów i usług (t.j. Dz.U. z 2023 r. poz. 1570 ze zm.), Nowelizacją ustawy o VAT art. 108a ust. 3 pkt 3 oraz przepis przejściowy nowelizacji: Ustawa z 9 maja 2024 r., Dz.U. 2024 poz. 852 — art. 17 (wejście stosowania od 1.08.2026).

Od 1 sierpnia 2026 r. zacznie obowiązywać art. 108g ustawy o VAT dotyczący oznaczania płatności numerem KSeF (zgodnie z przepisem przejściowym – do płatności dokonanych od tej daty):

- w tytule przelewu trzeba będzie podać numer faktury nadany przez KSeF (35 znaków), od wskazanej wyżej daty tytuł przelewu powinien zawierać numer KSeF faktury albo identyfikator zbiorczy (dla paczki płatności)

- w przypadku opłacania paczki przelewów – należy podać zbiorczy identyfikator takiej paczki nadany przez KSeF – aby go uzyskać trzeba go wygenerować poprzez API w odpowiednim systemie powiązanym z KSeF

Uwaga! Od 1 sierpnia 2026 numery faktur KSeF będą wymagane dla przelewów za faktury objęte mechanizmem podzielonej płatności MPP/split payment. Obowiązek podawania numeru KSeF/identyfikatora obejmie także płatności w MPP dopiero od 1 sierpnia 2026 r. (MF) i został przesunięty do końca 2026 r. w praktyce komunikacyjnej (doradztwo podatkowe).

Obowiązek ten dotyczy wykonywania przelewów i poleceń zapłaty, w których możliwe jest wprowadzenie tytułu płatności. Nie dotyczy przelewów za zamówienia, faktury proformy, a także w przypadku płatności kartą czy płatności elektronicznych w sytuacji gdy faktura VAT nie została jeszcze wystawiona i przesłana do KSeF. Numer KSeF w przelewie nie musi być również wpisany, gdy system KSeF ma awarię i nie możliwe jest wystawianie faktur przez KSeF. Zakres obejmuje płatności, dla których można wskazać tytuł; katalog wyłączeń i tryby szczególne wynikają z regulacji o oznaczaniu płatności (art. 108g) oraz komunikatów MF – szczegóły MF będzie doprecyzowywać w Q&A i podręcznikach KSeF 2.0.

Należy uważać, aby się nie pomylić przy wpisywaniu numeru takiej faktury – choć obecnie nie są znane sankcje za takie pomyłki.

Podstawa prawna: Podstawa + terminy: art. 108g ustawy o VAT (wejście w życie 1.02.2026 r., stosowanie do płatności od 1.08.2026 r. – przepis przejściowy art. 17 ustawy nowelizującej z 9.05.2024 r., Dz.U. 2024 poz. 852.